ソフトバンクG、純利益1兆円でも法人税ゼロのカラクリとは?

- 2020/2/12

- 法令コラム

我が国の財政にとって税金は重要な財源です。個人の場合の所得税は収入から経費を除いた金額に所定の税率を乗じて算出します。その税率は所得が多くなるほど高くなる「累進税率」となっています。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4000万円超 | 45% | 4,976,000円 |

出典:国税庁 No.2260 所得税の税率

私たちは売上や純利益が多く儲かっている企業は、個人と同様に多額の法人税を納めているはずと思ってしまいますが、実際にはそうではありません。

ソフトバンクグループは、2018年3月期の売上高が過去最高の約9兆1587億円、純利益1兆390億円を達成しました。普通に考えると1000億円レベルの法人税があっても不思議ではありませんが、ソフトバンクグループの2018年3月期の実質的な法人税は、なんと「0円」だったのです。一体これはどういうことなのでしょうか。

今回は「純利益1兆円でも法人税ゼロのカラクリ」を探って行きたいと思います。

法人税とは

法人税とは、企業が事業活動を通じて獲得した所得から支払う税金で、個人が納める所得税や消費税と並び国の財政には重要な財源の一つです。

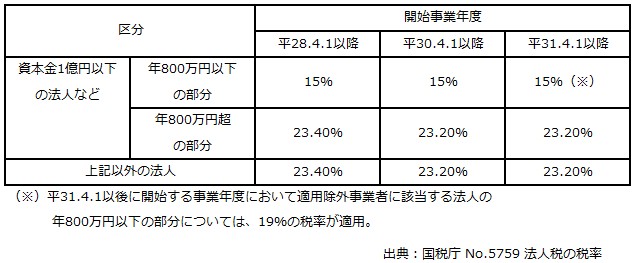

一般企業の法人税の税率は次のようになっています。

法人税の計算式の謎

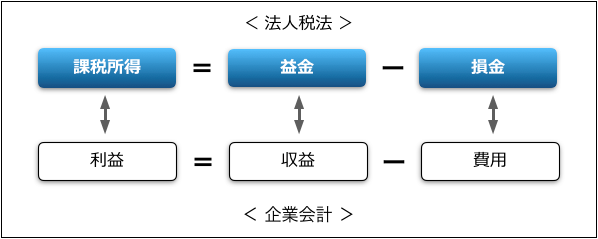

法人税の計算式は「所得×税率」の計算式で算出され、「税率」はソフトバンクグループのような資本金が1億円を超える大企業の場合は、外形標準課税によって所得に関係なく計算されます。しかし課税対象の「課税所得」を左右する「益金」と「損金」には法人税特有のルール(別段の定め)があります。

この「別段の定め」がなければ、下の企業会計と同様の計算式によって「益金」=「収益」、「損金」=「費用」となり「課税所得」は「利益」と等しくなるはずですが、実際には同じではありません。

「別段の定め」の例としていくつかご紹介しますが、他にも多くの定めがあります。

- 資産の評価益の「益金」不算入

- 資産の評価損の「損金」不算入

- 受取配当等の「益金」不算入

- 還付金等の「益金」不算入

- 繰越欠損金の「損金」算入

- 原価償却資産の償却費の「損金」算入

- 繰延資産の償却費の「損金」算入

- 準備金・積立額の「損金」算入

これらの「別段の定め」が謎を生み出しているようです。

ソフトバンクグループの法人税が0円になった理由

アーム・ホールディングス社の買収

ソフトバンクグループはIoT市場の発展を見込んで、2016年に半導体設計大手の英国アーム・ホールディングス社を買収しました。

IoT(Internet of Thingsの略)は、通信機能を備えた「モノ」がインターネットに接続され、遠隔操作したり、AIと組み合わせて問題を解説したりするシステム/技術のこと。アーム社はスマートフォンやタブレットなどのモバイルコンピューティングマーケットにおいて、アプリケーションプロセッサーでは圧倒的なシェアを有する企業だったのです。

ソフトバンクグループがアーム社の買収に費やした金額は、米国スプリント社の買収額約1兆8000億円を大きく上回る、過去最大規模の約3兆3000億円(243億ポンド)でした。

アーム・ホールディングス社の株を現物出資

その後、ソフトバンクグループは2018年にアーム社の株の一部をグループ内SVF(ソフトバンク・ビジョン・ファンド)に現物出資の形で移管しました。

現物出資の場合は、税法上はいったん資産を時価で譲渡し売却代金を出資したものと扱われるので、アーム株の時価評価額が取得価格を1兆4000億円低くなったということで、実際に損失は出ていないのですが、税務上では1兆4000億円の「欠損金」が生じたとされました。

その結果は?

東京国税局は、欠損金のうち4000億円は18年3月期に計上できないと指摘し、ソフトバンクグループも修正に応じましたが、最終的に約1兆円という巨額の欠損金が「損金」に加算されました。

その結果、2018年3月期のソフトバンクグループの決算は、財務会計上は過去最高益にもかかわらず、税務上は赤字となり法人税は0円となったのです。 ここで、巨大企業の法人税が0円だったケースをもう一つご紹介します。

トヨタ自動車の法人税が0円になった理由

豊田社長の2014.5.8の記者会見

2019年3月期決算で売上高が30兆円を超えた巨大企業「トヨタ自動車」ですが、なんと2009年3月期から5年間法人税を納めていなかったことが、2014年5月8日の豊田章夫社長の記者会見で明らかになりインターネット上でも話題になりました。

同社の税引き前当期利益は、2009年△5,604億円、2010年 2,914億円、2011年5,632億円、2012年 4,328億円、2013年 1兆4,036億円となっており、2009年3月期以外は黒字なので法人税を納められたはずです。

ここで登場するのが「別段の定め」

その一つは、2009年に導入された「外国子会社配当益金不算入」という制度。

それは、外国の子会社得た配当の95%は「益金」に算入しないというものです。つまり、税法上の課税所得は外国子会社の配当金の95%分が実際よりも少なくなってしまうのです。

2つめは「欠損金の繰越控除」という制度です。益金から損金を差し引いて算出した所得がマイナスになったときの金額を「欠損金」と言いますが、企業が青色申告すればその欠損金は翌事業年度以降に繰り越すことができます。

これを「繰越欠損金」と呼び、発生した事業年度から10年間(※H29以降)の繰越しが可能です。繰越欠損金は赤字の事業年度はそのまま繰り越し、黒字の事業年度で損金に算入できる制度です。

その結果は?

トヨタ自動車は詳細を公表していませんが、海外子会社からの多額の配当金があったにもかかわらず、制度を上手に活用することで5年間の法人税0円を実現したようです。

純利益1兆円でも法人税ゼロのカラクリとは?のまとめ

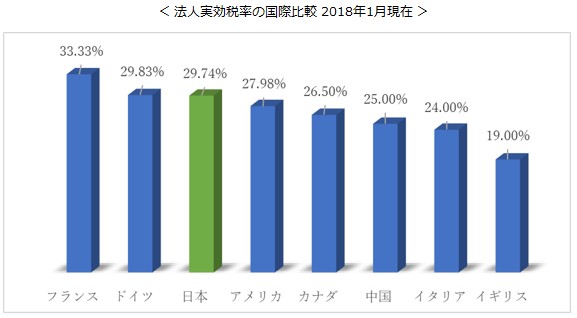

消費税が8%から10%に増税され消費者の税負担が大きくなる中で、大企業を優遇するかのような制度に対する疑問の声も多くあります。一方、世界でもトップクラスの法人税率を維持し続ければ大企業の海外流出はさらに加速する懸念もあります。

また、「外国子会社配当益金不算入」や「繰越欠損金」などの制度は、リーマンショックのような大型不況に見舞われたとき

<企業の業績悪化> → <雇用の激減> → <国際競争力の低下> → <企業の業績が悪化>という負のスパイラルを抑制し、新しい分野の成長企業を後押しするためには有効な制度なのかも知れません。